Vplyv položiek na premenné v Beneish modeli pri detekcii skresľovania účtovnej závierky na Slovensku

Na detekciu skresľovania účtovnej závierky sa na Slovensku veľmi často využíva Beneish model. Beneish model vychádza z nadnárodnej úpravy účtovníctva, ktorá je odlišná od národnej úpravy účtovníctva. Objektom skúmania príspevku je vplyv položiek na premenné v Beneish modeli. Cieľom príspevku je na základe teoretických poznatkov identifikovať tie položky v Beneish modeli, ktoré vykazujú významné rozdiely medzi štandardmi US GAAP a slovenskými účtovnými predpismi a zhodnotiť vplyv položiek na výsledné hodnoty indexov a M-skóre pri detekcii skresľovania účtovnej závierky vo vybranom podniku. Problematika je ilustrovaná na príklade podniku z oblasti priemyselnej výroby a vychádza zo zverejnených údajov v registri účtovných závierok za účtovné obdobia 2013 – 2018. Pre splnenie výskumného zámeru príspevku bola z vedeckých metód skúmania aplikovaná metóda komparácie ukazovateľov v Beneish modeli.

Úvod

Základným informačným zdrojom o ekonomickej činnosti účtovnej jednotky je účtovná závierka. Cieľom účtovnej závierky je poskytovať verné a pravdivé informácie o finančnej situácii, výkonnosti a o zmenách finančnej situácie účtovnej jednotky pre široké spektrum používateľov, ktorými sú hlavne investori, finanční veritelia, dodávatelia, ale aj zákazníci, štátne orgány a rôzne inštitúcie. Externí používatelia vyžadujú, aby informácie v účtovnej závierke zodpovedali skutočnosti a boli užitočné pre prijímanie ich rozhodnutí. Manažment účtovnej jednotky často skresľuje obsah, štruktúru a vypovedaciu schopnosť účtovných výkazov, aby oddialil úpadok, získal dotácie, úvery, znížil daňové povinnosti. Skresľovanie účtovných výkazov je podľa ACFE podvodná schéma, v ktorej zamestnanec zámerne spôsobí skreslenie alebo vynechanie významnej informácie vo výkazoch spoločnosti (2014). Medzinárodný audítorský štandard ISA 240 rozumie podvodným účtovným výkazníctvom úmyselnú nesprávnosť, vynechanie čiastok alebo skutočností v účtovnej závierke s cieľom oklamať používateľov účtovnej závierky. V zmysle slovenských právnych predpisov je možné rozlíšiť tri úrovne skresľovania účtovnej závierky. Prvá úroveň je v súlade so zákonom č. 431/2002 Z. z. o účtovníctve (ďalej aj zákon o účtovníctve) pri uplatňovaní účtovnej politiky, druhá úroveň sa pohybuje medzi kreativitou a podvodom (správne delikty v zmysle § 38 zákona o účtovníctve) a tretia úroveň je za hranicou pravidiel účtovného systému (skresľovanie údajov hospodárskej a obchodnej evidencie podľa § 259 zákona č. 300/ 2005 Z. z. Trestný zákon).

Bankroty podnikov a škandály s nimi spojené (Enron Corp, WorldCom, Tyco International, Lehman Brothers, Parmalat, Ahold, Artur Andersen a i.) podkopali dôveru zainteresovaných strán a profesijných orgánov o pravdivosti a vernosti účtovnej závierky, ako aj o nezávislosti audítorov. Množstvo podnikov sa preto snaží identifikovať skresľovanie účtovnej závierky pomocou rôznych metód a techník. ACFE sa zameriava na finančnú analýzu absolútnych ukazovateľov (horizontálna a vertikálna) a relatívnych ukazovateľov (2017). Pre detekciu skresľovania účtovnej závierky sa často využívajú modely ako napr. Jonesov model (Jones, 1991), Dechov-Dichev model kvality akruálneho princípu (Dechow a Dichev, 2000), Sloanov model akruálneho princípu (Sloan, 1996), Piotroski model (Piotroski, 2000). Najčastejšie používaným modelom je Beneish model (1999a), ktorý zo slovenských autorov skúmali Petrík (2016), Kramárová a Valášková (2020), Valášková a Durana (2020), Blažek, Durana a Valášková (2020), Valášková a Fedorko (2020), Papík a Papíková (2020), Švábová (2021). Beneish modelom sa inšpirovali Švábová a kol., ktorí vytvorili vlastný model pre slovenské podniky (2020). Beneish model bol skonštruovaný a odhadovaný v zahraničnom prostredí, vychádza z nadnárodnej úpravy účtovníctva, t. j. z amerických všeobecne uznávaných účtovných zásad (angl. US Generally Accepted Accounting Principles, ďalej aj US GAAP). Aplikácia M-skóre v podnikoch (podnik a účtovná jednotka sú považované za synonymá), ktoré zostavujú účtovnú závierku podľa slovenských účtovných predpisov (zákon o účtovníctve a opatrenie Ministerstva financií Slovenskej republiky č. 230454/2002-92, ktorým sa ustanovujú podrobnosti o postupoch účtovania a rámcovej účtovnej osnove pre podnikateľov účtujúcich v sústave podvojného účtovníctva, ďalej aj SÚP), je problematická nielen v hraničnej hodnote, ale aj v oblasti samotnej konštrukcie položiek (extenzitných ukazovateľov), čím sa stáva vypovedacia schopnosť modelu do určitej miery obmedzená.

Cieľom príspevku je na základe teoretických poznatkov identifikovať tie položky v Beneish modeli, ktoré vykazujú významné rozdiely medzi štandardmi US GAAP a slovenskými účtovnými predpismi a zhodnotiť vplyv položiek na výsledné hodnoty indexov a M-skóre pri detekcii skresľovania účtovnej závierky vo vybranom podniku. Pre dosiahnutie cieľa príspevku bola sformulovaná výskumná otázka: Aké položky vplývajú na výsledné hodnoty indexov a M-skóre pri detekcii skresľovania účtovnej závierky?

Metodológia

Objektom skúmania sú položky a ich vplyv na premenné v Beneish modeli, ktorý je prostriedkom pre detekciu skresľovania účtovnej závierky. Skúmaná problematika je ilustrovaná na príklade zámerne vybranej účtovnej jednotky, ktorá pôsobí v priemyselnej výrobe. Hlavnými informačnými zdrojmi boli účtovné závierky vybranej účtovnej jednotky zverejnené vo verejnej časti registra účtovných závierok za účtovné obdobia kalendárny rok 2013 – 2018. Výpočty a tabuľky boli spracované softwarovým nástrojom Excel od spoločnosti Microsoft Office. Pre splnenie výskumného zámeru príspevku bola z vedeckých metód skúmania aplikovaná metóda komparácie ukazovateľov v Beneish modeli.

Profesor Messod D. Beneish vyvinul matematický model na detekciu skresľovania zisku. Model sa zakladá na ôsmych alebo piatich premenných (odhalí väčšie množstvo manipulátorov) pre stanovenie výsledného M-skóre. Premenné (indexy) porovnávajú údaje za obdobie t (bežné obdobie) a obdobie t-1 (bezprostredne predchádzajúce obdobie). Každá premenná má hraničnú hodnotu rovnú jeden (nedochádza k žiadnej zmene). Hodnota vyššia ako jeden naznačuje skresľovanie účtovnej závierky alebo predpoklady podnecujúce k zapojeniu sa do podvodných činností. Čím sa hodnota premennej viac zvyšuje, tým rastie pravdepodobnosť skreslenia finančných výsledkov. Výsledný M-skóre vychádza z rovnice, v ktorej sú jednotlivým premenným priradené váhy. Ak je výsledná hodnota M-skóre vyššia než -2,22, existuje riziko, že účtovná závierka bude s vysokou pravdepodobnosťou zmanipulovaná (Beneish, 1999a). Hraničná hodnota pre potenciálnych manipulátorov bola neskôr upravená pre osem premenných na hodnotu -1,78 (Beneish, 1999b; Beneish, Lee a Nichols, 2012). V tabuľke 1 je uvedený výpočet M-skóre s piatimi premennými v anglickej terminológii a v slovenskom preklade, interpretácia premenných a US benchmarking pre hodnotenie manipulátorov.

Tabuľka 1 Výpočet M-skóre s piatimi premennými a hodnotenie manipulátorov

|

Premenná |

Výpočet a interpretácia premenných |

Benchmarking hodnotenia manipulátorov |

|

|

nie |

áno |

||

|

Index pohľadávok v denných tržbách (angl. Day Sales in Receivables Index) |

DSRI = (Receivables t / Sales t) / (Receivables t-1 / Sales t-1) DSRI = (pohľadávky t / tržby t) / (pohľadávky t-1 / tržby t-1) DSRI > 1 – rast pohľadávok vo vzťahu k tržbám (nie je zabezpečená rovnováha v dvoch po sebe idúcich obdobiach. |

1,031 |

1,465 |

|

Index hrubej marže (angl. Gross Margin Index) |

GMI = (Gross Profit t-1 / Sales t-1) / (Gross Profit t / Sales t); Gross profit = Sales – Costs of Goods Sold GMI = (hrubý zisk t-1 / tržby t-1) / (hrubý zisk t / tržby t); hrubý zisk = tržby za predané výkony a tovar – náklady na predané výkony a tovar GMI > 1 – hrubá marža podniku sa zhoršuje (podnik má dôvod na skresľovanie finančných výsledkov, aby index vylepšil). |

1,014 |

1,193 |

|

Index kvality aktív (angl. Asset Quality Index) |

AQI = [1 – (Current Assets t + Net PPE t) / Total Assets t] / [1 – (Current Assets t-1 + Net PPE t-1) / Total Assets t-1)] AQI = [1 – (obežné aktíva t + DHM netto t) / celkové aktíva t] / [1 – (obežné aktíva t-1 + DHM netto t-1) / celkové aktíva t-1)] AQI > 1 – rast podielu ostatných dlhodobých aktív (nie DHM) vo vzťahu k celkovým aktívam (možná kapitalizácia nákladov a následné odkladanie odpisov do budúcich období). |

1,039 |

1,254 |

|

Index rastu tržieb (angl. Sales Growth Index) |

SGI = Sales t / Sales t-1. SGI = tržby t / tržby t-1 SGI > 1 – medziročný rast tržieb podniku (možným motívom rastu je udržanie cieľových výsledkov). |

1,134 |

1,607 |

|

Index odpisov DHM (angl. Depreciation Index) |

DEPI = [Depreciation t-1 / (Depreciation t-1 + Net PPE t-1)] / [Depreciation t / (Depreciation t + Net PPE t )] DEPI = [odpisy DHM t-1 / (odpisy DHM t-1 + DHM netto t-1)] / [odpisy DHM t / (odpisy DHM t + DHM netto t)] DEPI > 1 – pomalšie odpisovanie aktív podnikom (možná zmena metódy odpisovania, aby sa dosiahol vyšší zisk). |

1,001 |

1,077 |

|

M-skóre |

M = -6,065 + 0,823 DSRI + 0,906 GMI + 0,593 AQI + 0,717 SGI +0,107 DEPI |

||

Zdroj: vlastné spracovanie podľa Beneisha (1999a, 1999b)

Celkový postup pre zisťovanie vplyvu položiek na výsledky indexov v Beneish modeli vychádzal z krokov: 1) identifikácia prvkov (majetok, výnosy a náklady) v modeli a ich porovnanie podľa US GAAP a SÚP z vecného hľadiska; 2) identifikácia extenzitných ukazovateľov stavových a intervalových (celkový majetok, dlhodobý hmotný majetok (DHM, PPE), obežný majetok, pohľadávky, tržby, náklady na predaný tovar, výrobky a služby (COGS) a odpisy) v Beneish modeli a ich porovnanie podľa US GAAP a SÚP; 3) kvantifikácia indexov (DSRI, GMI, AQI, SGI a DEPI) z účtovných závierok účtovnej jednotky za obdobia 2013 – 2018 podľa Beneishových vzorcov (1999a) z tabuľky 1 pre rôzne varianty (konštrukcia v tabuľke 2) na základe zistenia najpodstatnejších rozdielov v jednotlivých úpravách účtovníctva a podľa Petríka (2016); 4) zistenie variačných rozpätí indexov; 5) výpočet M-skóre podľa rovnice v tabuľke 1 v troch variantoch (konštrukcia v tabuľke 2); 6) zhodnotenie vplyvov položiek na výsledky indexov a M-skóre.

Tabuľka 2 Konštrukcia extenzitných ukazovateľov a M-skóre

|

Varianty indexov |

Konštrukcia extenzitných ukazovateľov a M-skóre |

|

DSRI (1) |

Pohľadávky (netto) = krátkodobé pohľadávky z obchodného styku = S42 Tržby = V03 + V04 + V05 |

|

DSRI (2) |

Pohľadávky (netto) = krátkodobé pohľadávky z obchodného styku = S42 Tržby = tržby z hospodárskej činnosti = V03 + V04 + V05 + V08 |

|

DSRI (3) (Petrík, 2016) |

Pohľadávky (netto) = S41 + S53 Tržby = V03 + V04 + V05 |

|

DSRI (4) |

Pohľadávky (netto) = S41 + S53 Tržby = tržby z hospodárskej činnosti = V03 + V04 + V05 + V08 |

|

GMI (1) |

Tržby = V03 + V04 + V05 Náklady na predané výkony a tovar = COGS = (V03 + V04 + V05 – V28) + 0,60 * (V15 + V22) Poznámky:

|

|

GMI (2) |

Tržby = V03 + V04 + V05 Hrubý zisk = pridaná hodnota = V28 |

|

GMI (3) Petrík (2016) |

Tržby = V03 + V04 + V05 COGS = V11 + V12 |

|

AQI (1) |

Obežné aktíva (netto) = obežné aktíva bez dlhodobých pohľadávok a s krátkodobými položkami časového rozlíšenia = S33 – S41 + S76 + S78 Dlhodobý hmotný majetok (DHM netto) = S11 Celkové aktíva (netto) = S01 |

|

AQI (2) (Petrík, 2016) |

Obežné aktíva = S33 Dlhodobý hmotný majetok (DHM, PPE) = S11 Dlhodobý finančný majetok = S21 Celkové aktíva = S01 |

|

SGI (1) |

Tržby = V03 + V04 + V05 |

|

SGI (2) |

Tržby = tržby z hospodárskej činnosti = V03 + V04 + V05 + V08 |

|

DEPI (1) |

Odpisy = V22 (platí poznámka ako pri GMI (1)) DHM netto = S11 |

|

DEPI (2) |

Odpisy = V22 (platí poznámka ako pri GMI (1)) DHM netto odpisovaný = S11 – S12 – S18 – S19 -/+ S20 |

|

DEPI (3) (Petrík, 2016) |

Odpisy = V22 + V24 (zostatková cena predaného dlhodobého majetku a materiálu) DHM netto = S11 |

|

M-skóre (A) |

DSRI (1), GMI (1), AQI (1), SGI (1) a DEPI (2) |

|

M-skóre (B) |

DSRI (2), GMI (2), AQI (1), SGI (1) a DEPI (2) |

|

M-skóre (C) (Petrík, 2016) |

DSRI (3), GMI (3), AQI (2), SGI (1) a DEPI (3) |

kde: S – súvaha, V – výkaz ziskov a strát.

Zdroj: vlastné spracovanie

Výsledky a diskusia

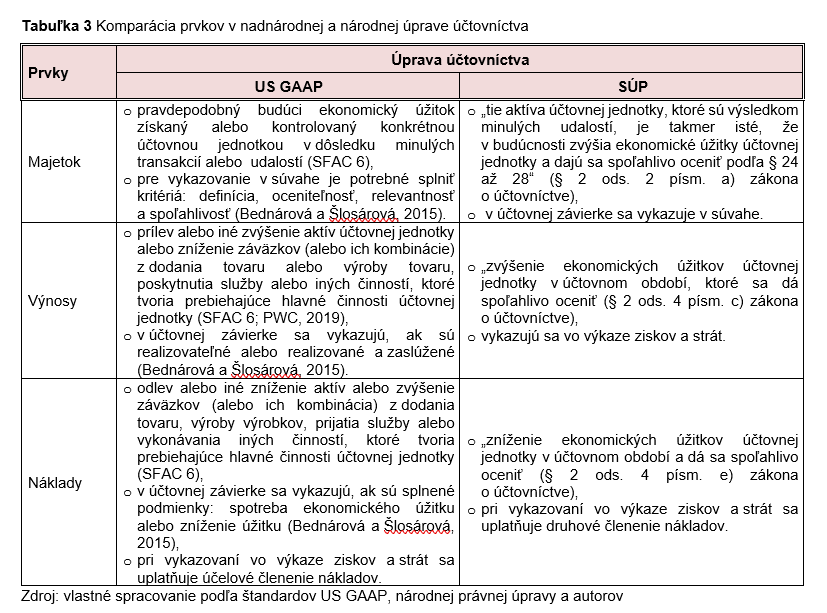

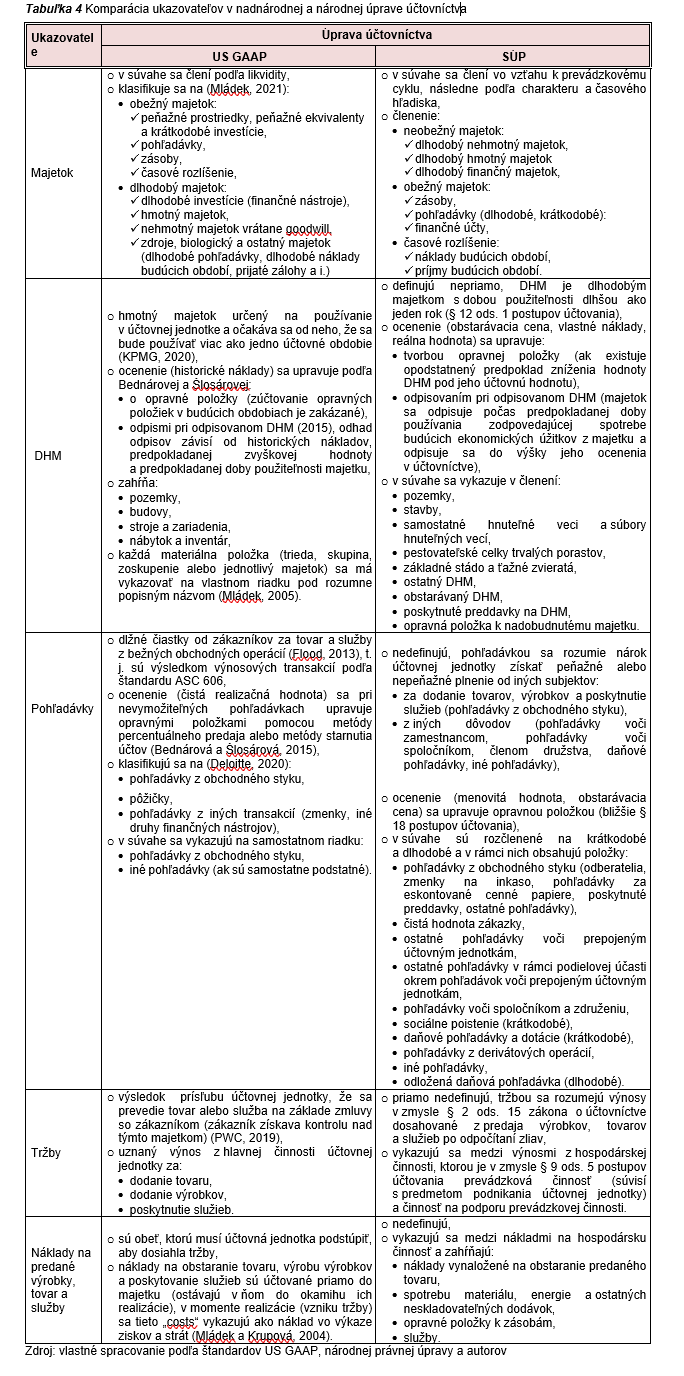

Beneish model je zameraný na tri prvky v účtovnej závierke, a to na: majetok, náklady a výnosy, ktorých definície sú na úrovni jednotlivých úprav účtovníctva rôzne (tabuľka 3). Mládek a Krupová zdôrazňujú, že ak niektoré položky nesplnia definíciu niektorého z prvkov podľa US GAAP, nesmú sa objaviť v účtovnej závierke (2004). Model sa zakladá na indexoch (DSRI, GMI, AQI, SGI a DEPI), na ktorých sa podieľajú extenzitné ukazovatele stavové a intervalové. Porovnanie ukazovateľov z vecného hľadiska podľa US GAAP a SÚP je uvedené v tabuľke 4. Výsledky variantov indexov DSRI, GMI, AQI, SGI a DEPI vrátane ich variačných rozpätí v skúmanej účtovnej jednotke za roky 2013 – 2018 v koef. uvádza tabuľka 5 (tučným písmom sú znázornené hodnoty indexov, ktoré prekročili stanovené hraničné hodnoty pre US benchmarking). Výsledky M-skóre v troch variantoch poskytuje tabuľka 6 (tučným písmom sú znázornené prekročené hraničné hodnoty).

Tabuľka 5 Výsledky variantov indexov a variačné rozpätia za roky 2014 – 2018 v koef.

|

Varianty indexov |

2014 |

2015 |

2016 |

2017 |

2018 |

|

DSRI (1) |

1,869 |

0,671 |

0,907 |

1,432 |

1,630 |

|

DSRI (2) |

1,802 |

0,697 |

0,904 |

1,422 |

1,649 |

|

DSRI (3) |

2,289 |

0,748 |

0,716 |

1,512 |

1,147 |

|

DSRI (4) |

2,207 |

0,776 |

0,714 |

1,501 |

1,161 |

|

Variačné rozpätie |

0,487 |

0,105 |

0,193 |

0,090 |

0,502 |

|

GMI (1) |

2,059 |

1,919 |

0,456 |

13,741 |

0,146 |

|

GMI (2) |

1,540 |

1,232 |

0,625 |

2,865 |

0,652 |

|

GMI (3) |

1,243 |

0,926 |

1,406 |

0,563 |

0,904 |

|

Variačné rozpätie |

0,817 |

0,994 |

0,950 |

13,177 |

0,758 |

|

AQI (1) |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

|

AQI (2) |

0,996 |

1,121 |

0,729 |

0,921 |

0,605 |

|

Variačné rozpätie |

0,004 |

0,121 |

0,271 |

0,079 |

0,395 |

|

SGI (1) |

0,773 |

0,853 |

0,772 |

1,643 |

1,039 |

|

SGI (2) |

0,802 |

0,822 |

0,774 |

1,655 |

1,027 |

|

Variačné rozpätie |

0,029 |

0,031 |

0,002 |

0,012 |

0,012 |

|

DEPI (1) |

0,693 |

1,200 |

0,906 |

1,120 |

1,639 |

|

DEPI (2) |

0,693 |

1,058 |

0,832 |

1,174 |

1,394 |

|

DEPI (3) |

0,535 |

1,584 |

0,881 |

1,059 |

1,827 |

|

Variačné rozpätie |

0,158 |

0,526 |

0,074 |

0,115 |

0,432 |

Zdroj: vlastné spracovanie

Tabuľka 6 Výsledky variantov M-skóre za roky 2014 – 2018 v koef.

|

Varianty M-skóre |

2014 |

2015 |

2016 |

2017 |

2018 |

|

M-skóre (A) |

-1,439 |

-2,456 |

-3,670 |

9,460 |

-3,104 |

|

M-skóre (B) |

-1,965 |

-3,058 |

-3,519 |

-0,402 |

-2,630 |

|

M-skóre (C) |

-1,853 |

-3,165 |

-3,122 |

-2,473 |

-3,003 |

Zdroj: vlastné spracovanie

Index SGI poskytuje informácie o raste tržieb v účtovnej jednotke v bežnom období oproti obdobiu predchádzajúcemu (Beneish, 1999a). Podniky s vysokou mierou rastu tržieb majú motiváciu páchať podvody pri zvrate vývoja tržieb (Harrington, 2005). Tržbami sa zhodne podľa US GAAP a SÚP rozumejú tržby z predaja tovaru, výrobkov a poskytnutia služieb, pričom plynú z hlavnej, resp. prevádzkovej činnosť podniku (v US GAAP musia byť zároveň tržby uznané, t. j. realizované alebo realizovateľné a zaslúžené). Podľa Beneisha sa rastové podniky dopúšťajú skresľovania účtovných výkazov skôr ako iné podniky, pretože ich finančná situácia a kapitálové potreby vytvárajú tlak na manažérov, aby dosahovali cieľové výsledky (1999a). Finančnú situáciu a výkonnosť slovenských podnikov môže manažment podniku ovplyvniť aj tržbami z predaja DHM, DNM a materiálu (vykazujú sa na jednom riadku vo výkaze ziskov a strát), ktoré sú súčasťou výnosov z hospodárskej činnosti a slúžia na podporu prevádzkovej činnosti. V US GAAP patria výnosy z predaja DNM používaného pre interné potreby (softvér, licencia na softvér) a výnosy z predaja DHM klasifikovaného ako „určený na používanie“ do vedľajšej činnosti účtovnej jednotky (výsledok udalostí, nad ktorými nemá účtovná jednotka kontrolu), t. j. nevykazujú sa v prvku výnosov (zostatková cena predaného dlhodobého majetku sa zároveň nevykazuje v prvku nákladov). Tržby z predaja dlhodobého majetku súvisia so zmenami v hodnote majetku a vykazujú sa s vplyvom na výsledok hospodárenia, t. j. ako zisk (angl. Gain) alebo strata (angl. Losses). V skúmanej účtovnej jednotke sa zistilo, že tržby z predaja DHM (DNM účtovná jednotka nevykazuje) a materiálu vplývajú na výsledky SGI v každom roku (rast/pokles). Podnik vykázal rast tržieb (hodnota pre US benchmarking nad 1,607) zhodne v oboch variantoch v roku 2017. Najväčší rozdiel medzi SGI (1) a SGI (2) vznikol v roku 2015 (0,031), na základe čoho je možné konštatovať, že položka tržby z predaja DHM a materiálu sa v skúmanom podniku podieľa na zmene SGI v malej miere.

O agresívnom účtovníctve vypovedá index DSRI, ktorý ukazuje na rýchly medziročný rast pohľadávok vo vzťahu k tržbám (Beneish, Lee a Nichols, 2012). Medzi možné príčiny rastu indexu patrí: neschopnosť včasného inkasa pohľadávok; predlžovanie doby splatnosti pohľadávok; predčasné vykazovanie tržieb (Beneish, 1999a); zrušenie opravných položiek k jednotlivým druhom majetku (Vinceová, 2020), t. j. aj zrušenie opravných položiek k pohľadávkam, čoho následkom je nadhodnotenie účtovnej hodnoty pohľadávok vo vzťahu k tržbám. Na výsledok a hodnotenie indexu na Slovensku vplýva nesprávne začlenenie rôznych druhov pohľadávok do konštrukcie pohľadávok v zmysle US GAAP. Medzi pohľadávkami sa podľa US GAAP vykazujú pohľadávky z obchodného styku, pôžičky a iné transakcie, ktoré sú výsledkom výnosových transakcií (tržby z predaja tovaru, výrobkov a služieb). Podľa SÚP sa v súvahe vykazujú medzi pohľadávkami okrem pohľadávok z obchodného styku aj pohľadávky, ktoré vznikajú z iných dôvodov ako z predaja vlastných výkonov a tovaru. Index DSRI sa v účtovnej jednotke skúmal v štyroch variantoch (tabuľka 5), ktoré zhodne identifikovali rýchly rast pohľadávok vo vzťahu k tržbám v roku 2014 (hodnota vyššia ako 1,465 pre US benchmarking). Protichodné hodnotenie o využívaní agresívnych účtovných praktík (predčasné vykazovanie tržieb, predlžovanie lehôt splatnosti pohľadávok, zrušenie opravných položiek) sa zistilo v rokoch 2017 a 2018, pričom v roku 2018 bol medzi variantmi preukázaný najvyšší rozdiel (variačné rozpätie 0,502). DSRI (1) s hodnotou 1,630 označuje účtovnú jednotku za manipulátora, pretože došlo k významnému predĺženiu inkasa pohľadávok z obchodného styku oproti obdobiu predchádzajúcemu. Hodnota DSRI (2) s vplyvom tržieb z predaja DHM a materiálu sa mierne zvýšila o 1,17 % oproti variantu jeden. DSRI (2) podáva najspoľahlivejšie výsledky zo všetkých variantov, pretože pohľadávky z predaja DHM a materiálu (ostatné pohľadávky, možné účtovanie aj ako pohľadávka voči odberateľom) sa v súvahe vykazujú medzi pohľadávkami z obchodného styku (spoločný riadok s pohľadávkami voči odberateľom, zmenkami na inkaso, pohľadávkami za eskontované cenné papiere a poskytnutými preddavkami). V prípade, že nie sú pohľadávky z predaja DHM a materiálu (aj DNM) inkasované do konca účtovného obdobia (poznámky vo väčšine prípadov dané informácie neposkytujú), môže byť hodnota DSRI ovplyvnená vo väčšej alebo menšej miere. DSRI (3) podľa Petríka (2016) s hodnotou 1,147 nehodnotí účtovnú jednotku za manipulátora, čo mení úsudok o využívaní agresívneho účtovníctva oproti DSRI (1) (pokles hodnoty indexu o 29,63 %) a DSRI (2). Autor zahrnul do pohľadávok všetky vykázané pohľadávky v súvahe (krátkodobé, dlhodobé). Pohľadávky vznikajúce z iných dôvodov ako napr. z titulu: zamestnávania zamestnancov (pohľadávky voči zamestnancom), poskytnutých úverov, pôžičiek a finančných výpomocí inými subjektmi (finančné pohľadávky), preplatkov na dani z príjmov a nadmerných odpočtov DPH (daňové pohľadávky) nemajú vzťah k tržbám, preto by sa nemali započítavať do premennej (napr. podiel daňových pohľadávok na celkových pohľadávkach v účtovnej jednotke bol v roku 2014 vo výške 45,61 %).

O raste podielu ostatných dlhodobých aktív okrem DHM (PPE) vo vzťahu k celkovým aktívam vypovedá index AQI. Rast týchto ostatných aktív, označovaných ako nekvalitné aktíva, môže súvisieť s kapitalizáciou nákladov, čo sa prejaví v budúcich obdobiach vo forme odpisov (Beneish, 1999a). Komparáciou celkového majetku v súvahe podľa US GAAP a SÚP sa zistilo, že problematickými sú položky časového rozlíšenia (náklady budúcich období, príjmy budúcich období), ktoré v zmysle SÚP dopĺňajú majetok vykázaný v súvahe a podľa Šlosárovej a Blahušiakovej tvoria osobitnú skupinu pohľadávok (2017). Podľa US GAAP sa položky časového rozlíšenia vykazujú ako súčasť obežného majetku a dlhodobého majetku. V skúmanej účtovnej jednotke poskytujú dva varianty AQI (s vplyvom a bez započítania krátkodobých položiek časového rozlíšenia) rôzne výsledky (tabuľka 5). Index AQI (1) má v každom účtovnom období hodnotu 1,000 na rozdiel od indexu AQI (2) podľa Petríka (2016), ktorý sa v jednotlivých obdobiach mení (najväčší rozdiel vo výške 0,395 bol v roku 2018). Hodnota AQI (2) bola v skúmaných obdobiach vyššia ako jeden len v roku 2015 (1,121). Index vypovedá o raste ostatných dlhodobých aktív okrem PPE, t. j. účtovná jednotka sa snaží o prevedenie časti prevádzkových nákladov do ocenenia ostatného dlhodobého majetku (kapitalizácia), čo nie je pravda. V účtovnej jednotke nemôže byť hodnota AQI iná ako jeden, pretože sa na celkových aktívach podieľa len DHM z neobežného majetku, obežný majetok (účtovná jednotka nevykazuje dlhodobé pohľadávky, ktoré sú v zmysle US GAAP ostatným dlhodobým majetkom) a krátkodobé účty časového rozlíšenia a zároveň k zmenám medzi účtovnými obdobiami nedochádza. Pri indexe AQI môžu okrem nezapočítania krátkodobých položiek časového rozlíšenia do obežného majetku nastať aj ďalšie diskrepancie, a to v súvislosti s cennými papiermi. Beneish kvantifikuje kvalitu majetku v určitom roku ako pomer dlhodobého majetku iného ako PPE k celkovým aktívam (1999a). Dlhodobým majetkom sú v zmysle US GAAP dlhodobé investície (cenné papiere majetkové, dlhové a i.), DNM (goodwill, patenty, obchodné značky, software, licencie na software a i.), DHM a ostatné aktíva (náklady budúcich období, dlhodobé pohľadávky, odložená daň, majetok držaný za účelom predaja a i.). Petrík (2016), Kovalová a Michalíková (2020), Blažek, Durana a Valášková (2020) vylučujú vo svojich výskumoch z dlhodobého majetku okrem DHM aj investície, čo je v nesúlade s AQI podľa Beneisha (1999a) alebo Beneisha, Leeho a Nicholsa (2012). Pri odhaľovaní skresľovania zisku (odvetvie prepravy a skladovania slovenských a českých podnikov za roky 2015 – 2018) Valášková a Fedorko zistili, že AQI (od 2,59 do 8,33) je niekoľkokrát vyššie ako limitné hodnoty (2020), čo súvisí s tým, že AQI konštruovali ako pomer dlhodobého majetku k celkovému majetku

(z výpočtu nevylúčili DHM).

Odpisový index (DEPI) vyšší ako jeden informuje, že účtovná jednotka odpisuje aktíva pomalšie, využíva agresívne účtovníctvo, aby vykázala vyšší zisk (Beneish, 1999a; Beneish, Lee a Nichols, 2012). Podstata samotného odpisovania DHM je podľa US GAAP a SÚP chápaná rovnako (SÚP na rozdiel od US GAAP pri stanovení odhadovanej výšky odpisov nezohľadňujú zvyškovú hodnotu majetku), avšak na premennú vplývajú položky, ktoré sa neodpisujú. DEPI indikoval pomalšie odpisovanie aktív zhodne vo všetkých troch variantoch v roku 2018 (tabuľka 5). Protichodné hodnotenie účtovnej jednotky o využívaní agresívneho účtovníctva predlžovaním doby životnosti DHM boli zistené v rokoch 2015 a 2017, pričom v roku 2015 bol medzi variantmi preukázaný najväčší rozdiel (variačné rozpätie 0,526). DEPI (1) s hodnotou 1,200 (vyššia ako 1,077 pre US benchmarking) označuje účtovnú jednotku za manipulátora, pretože mohla prehodnotiť odpisový plán a upraviť zostatkovú dobu odpisovania alebo sadzbu odpisovania, aby zvýšila svoj zisk. Účtovná jednotka vykazuje v súvahe poskytnuté preddavky na DHM a obstarávaný DHM, ktorých hodnota sa neupravuje odpisovaním (iné účtovné jednotky môžu vykazovať v DHM pozemky, predmety z drahých kovov a iný majetok, ktorý sa v zmysle § 28 ods. 2 zákona o účtovníctve neodpisuje), ale len tvorbou opravných položiek (existuje opodstatnený predpoklad zníženia hodnoty oproti oceneniu v účtovníctve). Hodnota DSRI (2) je po vylúčení neodpisovaného DHM 1,058 (pokles premennej oproti variantu jeden o 11,83 %), t. j. účtovná jednotka neskresľuje účtovnú závierku odpismi. DSRI (3) podľa Petríka (2016) s hodnotou 1,584 označuje účtovnú jednotku za manipulátora, pretože odpisuje DHM pomalšie v porovnaní s predchádzajúcim účtovným obdobím. DSRI (3) sa v porovnaní s DSRI (2) zvýšil významne až o 49,72 %. Petrík (2016) okrem položiek, ktoré sa neodpisujú, zahŕňa do výpočtu nákladovú položku – zostatková cena predaného DHM, DNM a materiálu (jeden riadok vo výkaze ziskov a strát), ktorá súvisí s vyradením majetku v dôsledku jeho predaja. V US GAAP sa pri predaji dlhodobého majetku (vedľajšia činnosť účtovnej jednotky) neúčtuje zostatková cena do prvku nákladov súvzťažne s oprávkami (rozdiel medzi predajnou cenou a zostatkovou cenou sa vykazuje ako zisk alebo strata na rozdiel od SÚP). Hodnotu DEPI nemusia ovplyvniť len položky, ktoré sa neodpisujú, ale aj obstarávanie a vyraďovanie DHM v priebehu účtovného obdobia s rôznymi dobami životnosti (automobily majú krátku dobu životnosti v porovnaní so stavbami).

Rast indexu hrubej marže signalizuje, že sa marža podniku oproti roku predchádzajúcemu zhoršuje, na základe čoho má podnik dôvod na skresľovanie finančných výsledkov, aby ju zlepšil (1999a). Index GMI vychádza z účelového členenia nákladov (klasifikácia podľa ich funkcie, t. j. účelu ich vynaloženia) na rozdiel od SÚP, v rámci ktorých sa pri účtovaní a vykazovaní nákladov vo výkaze ziskov a strát uplatňuje druhové členenie (zoskupenie nákladov podľa ich charakteru). Vo výsledkoch troch variantov GMI (tabuľka 5) sa zhodne zistilo, že sa v účtovnej jednotke zhoršila hrubá marža (hodnota nad 1,193 pre US benchmarking) v roku 2014. Výsledky premennej v rokoch 2015, 2016 a 2017 poskytujú opačné hodnotenie, pričom najväčšie rozdiely medzi variantmi vznikli v roku 2017 (variačné rozpätie 13,177). GMI (1) (hrubý zisk vychádza z rozdielu medzi čistými tržbami a COGS) by mal poskytovať najvernejšie výsledky o poklese hrubej marže (slúži na pokrytie prevádzkových nákladov, t. j. odbytovej, správnej réžie a ostatných prevádzkových nákladov), nakoľko sa najviac približuje US GAAP. Index GMI (1) s hodnotou 13,741 v roku 2017 je takmer 12-násobne vyšší ako US benchmarking. Na premennú mali vplyv hlavne osobné náklady a odpisy, ktoré sa kvantifikovali na úrovni 60 % (pri osobných nákladoch a odpisoch na úrovni 50 % by bola hodnota 6,628 a na úrovni 65 % až 42,851). Výsledok GMI (2) (2,865) je o 79,15 % nižší ako GMI (1) a má lepšiu vypovedaciu schopnosť. GMI (2) vychádza z podielu pridanej hodnoty k tržbám podľa FinStatu (2021). Rovnako kvantifikujú premennú vo svojich výskumoch aj Blažek, Durana a Valášková (2020). GMI (1) a GMI (2) poskytujú zhodne informácie o zhoršovaní alebo zlepšovaní hrubej marže na rozdiel od indexu GMI (3) podľa Petríka (2016), ktorý za roky 2015, 2016 a 2017 podáva opačné výsledky. Na index GMI (3) nevplývajú položky: zmeny stavu vnútroorganizačných zásob (eliminuje vecný nesúlad medzi nákladmi a výnosmi úpravou výnosov), aktivácia, opravné položky k zásobám a služby, čo má dopad na výšku pridanej hodnoty vo výkaze ziskov a strát, ktorá je výsledkom z obchodnej činnosti (obchodná marža) a z výrobnej činnosti (rozdiel výroby a výrobnej spotreby). Zmeny stavu vnútroorganizačných zásob a aktivácia sa vykazujú na Slovensku vo výnosoch, čo štandardy nepripúšťajú. Položky by mali byť vykazované vo výkaze ziskov a strát ako korekcia nákladov.

Výsledný M-skóre hovorí, že ak je hodnota vyššia ako -2,22, existuje riziko, že účtovná závierka bude s vysokou pravdepodobnosťou zmanipulovaná (Beneish, 1999a). Výsledky M-skóre v troch variantoch (tabuľka 6) za rok 2014 zhodne poukazujú na skresľovanie účtovnej závierky na rozdiel od roku 2017, kedy účtovná jednotka neprejavuje vo variante C podľa Petríka (2016) znaky skresľovania. Najväčšie rozdiely medzi variantmi boli v roku 2017 (variačné rozpätie 11,933). Varianty (A) a (C) sú odlišné len pri konštrukcii GMI (s vplyvom a bez vplyvu osobných nákladov a odpisov) a DSRI (s vplyvom a bez vplyvu tržieb z predaja DHM a materiálu). Variant C podľa Petríka (2016) je zhodný pri konštrukcii oproti predchádzajúcim variantom len s indexom SGI. Beneish model môže poskytovať dobrú vypovedaciu schopnosť v krajinách, ktoré zostavujú účtovnú závierku podľa US GAAP, čo však neplatí pre Slovensko, a to nielen vo vzťahu k hraničnej hodnote, ale aj v rozdielnosti účtovnej úpravy účtovníctva. Švábová a kol. vytvorili vlastný model pre slovenské podniky, ktorý vychádza z Beneish modelu. Pre dosiahnutie presnejších výsledkov rozšírili pôvodný model tak, že zohľadnili hodnoty ukazovateľov za tri po sebe idúce obdobia. Model správne identifikoval 86,40 % podvodných podnikov a má klasifikačnú schopnosť 84,10 % (2020). Z výskumu však nevyplýva, ako konštruovali autori jednotlivé premenné. Konštrukcia M-skóre je zrejmá len z Petríkovho výskumu (2016), ktorý popisuje všetky ukazovatele podieľajúce sa na jednotlivých premenných vrátane čísla riadku v súvahe a vo výkaze ziskov a strát.

Záver

Účtovná závierka nie vždy poskytuje verný a pravdivý obraz o finančnej situácii a výkonnosti účtovnej jednotky. Na detekciu skresľovania účtovnej závierky sa využívajú analytické modely a jedným z nich je Beneish model. Cieľom príspevku bolo na základe teoretických poznatkov identifikovať tie položky v Beneish modeli, ktoré vykazujú významné rozdiely medzi štandardmi US GAAP a slovenskými účtovnými predpismi a zhodnotiť vplyv položiek na výsledné hodnoty indexov a M-skóre pri detekcii skresľovania účtovnej závierky vo vybranom podniku. Problematika bola ilustrovaná na príklade podniku z oblasti priemyselnej výroby a vychádzala zo zverejnených údajov v registri účtovných závierok za účtovné obdobia 2013 – 2018. Hlavnou použitou metódou bola komparácia ukazovateľov, ktoré sa podieľajú na indexoch. Zistenia ukazujú, že rast tržieb, a tým aj finančnú situáciu účtovnej jednotky je možné na Slovensku ovplyvniť tržbami z predaja DHM, DNM a materiálu, ktoré patria do hospodárskej činnosti a slúžia na podporu prevádzkovej činnosti. Pohľadávky z predaja dlhodobého majetku a materiálu sa vykazujú podľa SÚP medzi pohľadávkami z obchodného styku, čo má dopad na index DSRI. Podľa US GAAP sú pohľadávkami pohľadávky z obchodného styku, pôžičky a iné transakcie, ktoré sú výsledkom zárobkovej činnosti, t. j. výnosových transakcií. Medzi pohľadávkami sa podľa SÚP vykazujú aj pohľadávky, ktoré vznikajú z iných dôvodov a nemajú žiadny vzťah k tržbám, preto by sa mali z indexu DSRI vylúčiť. Na hodnotu AQI majú vplyv krátkodobé účty časového rozlíšenia, ktoré sa vykazujú podľa US GAAP medzi obežnými aktívami. Ďalšou skutočnosťou je, že do kvantifikácie DEPI by nemal vstupovať neodpisovaný DHM ako sú napr. pozemky, poskytnuté preddavky na DHM, obstarávaný DHM, nakoľko sa ich hodnota neupravuje odpisovaním, ale len tvorbou opravných položiek. Problematickou je konštrukcia hrubej marže, na ktorú majú vplyv COGS, ktoré zahŕňajú priamy materiál, priame mzdy a výrobnú réžiu, čo je rôzny súbor nákladových položiek vzťahujúcich sa k výrobe výrobkov. Na Slovensku sa pri vykazovaní nákladov v účtovnej závierke uplatňuje druhové členenie a COGS je možné zistiť len z vnútropodnikového účtovníctva, preto je vhodné pri kvantifikácii hrubého zisku vychádzať z pridanej hodnoty. Hodnotenie skresľovania účtovnej závierky pomocou M-skóre má na Slovensku malú vypovedaciu schopnosť, a to nielen v rozdielnej úprave účtovníctva, ale aj vo vzťahu k hraničnej hodnote.

Autorka: Janka Vinceová

Datum zveřejnění: 21.07.2021

Bibliografia

ACFE. (2014). Report to the Nations on Occupational Fraud and Abuse: 2014 Global Fraud Study. Association of Certified Fraud Examiners, Inc. https://www.acfe.-com/rttn/docs/2014-report-to-nations.pdf.

ACFE. (2017). How to Detect and Prevent Financial Statement Fraud. Získané 7. júla 2021, z https://www.acfe.com/uploadedFiles/Shared_Content/Products/Self-Study_CPE/How%20to%20Detect%-20and%20Prevent%20Financial%20Statement%20Fraud%202017_Chapter%20Excerpt.pdf.

Bednárová, B., & Šlosárová, A. (2015). Oceňovanie ako metodický prostriedok účtovníctva. Wolters Kluwer.

Beneish, M. D. (1999a). The Detection of Earning Manipulation. http://citeseerx.ist.psu.edu/viewdoc-/download?doi=10.1.1.195.3676&rep=rep1&type=pdf

Beneish, M. D. (1999b). The Detection of Earning Manipulation. Financial Analysts Journal 55(5), 24-36. http://dx.doi.org/10.2469/faj.v55.n5.2296.

Beneish, M. D., Lee, M. C., & Nichols, D. C. (2012). Fraud Detection and Expected Returns. SSRN. https://dx.doi.org/10.2139/ssrn.1998387.

Blažek, R., Durana, P., & Valášková, K. (2020). Creative Accounting as an Apparatus for Reporting Profits in Agribusiness. Journal of Risk and Financial Management, 13(11), 1-19. http://dx.doi.org/10.3390/jrfm13110261.

Dechow, P., & Dichev, I. (2002). The quality of accruals and earnings: the role of accrual estimation errors. The Accounting Review 77, 35–59.

Deloitte. (2020). US GAAP and IFRS Standards. Understanding the differences. Deloitte LLP. https://www.iasplus.com/en/publications/global/other/us-gaap-ifrs/at_download/file/U.S.%20GAAP%20-and%20IFRS%20Standards%20Understanding%20the%20differences.pdf.

FASB. (2021). Concepts Statement No. 6.: Elements of Financial Statements. FASB. https://asc.fasb.org-/help&cid=1175804734816.

FinStat. (2021). Aktuárske výpočty s. r. o.: Finančné ukazovatele. Finstat. https://www.finstat.sk-/46014004/financne_ukazovatele.

Flood, J. M. (2013). GAAP 2013: Interpretation and Application of Generally Accepted Accounting Principles. John Wiley.

Harrington, C. (2005). Formulas for Detection: Analytical Ratios for Detecting Financial Statement Fraud. Fraud Magazine. https://scholar.google.sk/scholar?q=harrington+2005+formulas+for+detection&hl=-sk&as_sdt=0&as_vis=1&oi=scholart.

ISA 240. (2018). Postup auditorů při posuzování možných podvodu při auditu účetní závěrky. Komora auditoru České republiky. https://www.kacr.cz/file/5625/isa-240-amend-isa-250-cz.pdf.

Jones, J. J. (1991). Earnings management during import relief investigations. Journal of Accounting Research, 29(2), 193–228. https://econpapers.repec.org/RePEc:bla:joares:v:29:y:1991:i:2:p:193-228.

Kovalová, E., & Michalíková, K. (2020). The creative accounting in determining the bankruptcy of Business Corporation. SHS Web of Conferences. http://dx.doi.org/10.1051/shsconf/20207401017.

KPMG. (2020). IFRS compared to US GAAP: Handbook. KPMG LLP. https://assets.kpmg/content-/dam/kpmg/xx/pdf/2020/12/ifrs-us-gaap-12-2020.pdf.

Kramárová, K., & Valašková, K. (2020). Application of chosen fraudulent detection technique in the Slovak business environment. SHS Web of Conferences, 74, 01019. https://doi.org/10.1051/shsconf-/20207401019.

Mládek, R. (2021). IFRS / US GAAP: Study Material. GAAP.cz https://www.gaap.cz/sites/default/files/-upload/pdf/1-GAAP-IFRS.pdf.

Mládek, R. (2005). Světové účetnictví 1. díl: IFRS - US GAAP (3. vyd.). Linde.

Mládek, R. & Krúpová, L. (2004). Teoretická východiska při tvorbě normativních textů v USA v kontrastu k teoretické bázi standardů IAS / IFRS – koncepční rámec. Acta Oeconomica Pragensia, 12(1), 42-58. https://aop.vse.cz/magno/aop/2004/mn1.php.

Opatrenie Ministerstva financií Slovenskej republiky č. 230454/2002-92, ktorým sa ustanovujú podrobnosti o postupoch účtovania a rámcovej účtovnej osnove pre podnikateľov účtujúcich v sústave podvojného účtovníctva.

Papík, M., & Papíková, L. (2020). Detection Models for Unintentional Financial Restatements. Journal of Business Economics and Management, 21 (1), 64-86. https://doi.org/10.3846/jbem.2019.10179.

Petrík, V. (2016). Application of Beneish M-Score on Selected Financial Statements. Získané 28. mája 2021, z https://www.researchgate.net/publication/311733912_APPLICATION_OF_BENEISH_M-SCORE_ON_SELECTED_FINANCIAL_STATEMENTS.

Piotroski, J. D. (2000). Value investing: The use of historical financial statement information to separate winners from losers. Journal of Accounting Research, 38, 1–41.

PWC. (2019). Revenue from contracts with customers. PricewaterhouseCoopers LLP. https://www.pwc.com/gx/en/services/audit-assurance/assets/revenue-from-contracts-with-customers.pdf.

Sloan, R G. (1996). Do stock prices fully reflect information in accruals and cash flows about future earnings? The. The Accounting Review 71, 16, 289-315.

Šlosárová, A., & Blahušiaková, M. (2017). Analýza účtovnej závierky. Wolters Kluwer.

Švábová, L. (2021). Detecting the manipulation of earnings in the company: triangulation of methods. SHS Web of Conferences 92, 02061. https://doi.org/10.1051/shsconf/20219202061.

Švábová, L., Kramárová, K., Chutka, J., & Straková, L. (2020). Detecting earnings manipulation and fraudulent financial reporting in Slovakia. Oeconomia Copernicana, 11(3), 485-508. https://doi.org/10.24136/oc.2020.020.

Valašková, K., & Durana, P. (2020). Global context of disparities in earnings management among enterprises: evidence from Slovakia. SHS Web of Conferences, 74, 01034. http://dx.doi.org/10.1051/shsconf/20207401034.

Valášková, K., & Fedorko, R. (2021). Beneish M-score: A measure of fraudulent financial transactions in global environment? SHS Web of Conferences 92, 02064. http://dx.doi.org/10.1051/shsconf/20219202064.

Vinceová, J. (2021). Vplyv účtovných odhadov na výsledky predikčných modelov. Ligsuniversity. https://www.ligsuniversity.cz/cs/blogpost/vplyv-uctovnych-odhadov-na-vysledky-predikcnych-modelov.

Zákon č. 300/2005 Z. z. trestný zákon v znení neskorších právnych predpisov.

Zákon č. 431/2002 Z. z. o účtovníctve v znení neskorších predpisov.